Обзор подготовлен

Мировые тренды: когда они придут в Россию

Банки привыкли уделять пристальное внимание изучению новых зарубежных ИТ-трендов и стараться соотносить свои задачи информатизации с имеющимися в мире возможностями. Конкурентная борьба, вышедшая на новый виток, только способствовала поискам эффективных ИТ-решений, которые позволили бы сохранять успешность бизнеса.

Вряд ли сегодня можно говорить о наличии у иностранных банков "эксклюзивных ИТ", о которых их российским коллегам ничего не было бы известно. У проникновения с опозданием западных банковских ИТ на российский рынок, скорее, другая причина: отечественные финансовые структуры более осмотрительны в вопросах информатизации. И на то, чтобы бежать впереди технологического паровоза, им часто не хватает ни финансовых возможностей, ни убедительности аргументов со стороны ИТ. Поэтому традиционным на финансовом рынке является подход: следим за трендами за рубежом – выбираем лучшее – приобретаем то, что гарантированно принесет пользу в решении наших конкретных задач.

Технологии: выбор CIO банков

| Выбор приоритетных технологий и их ранжирование директорами по ИТ | |||||

| 2012 | 2011 | 2010 | 2009 | 2008 | |

| Аналитика и технологии бизнес-аналитики | 1 | 5 | 5 | 1 | 1 |

| Мобильные технологии | 2 | 3 | 6 | 12 | 12 |

| Облачные вычисления (SaaS, IaaS, PaaS) | 3 | 1 | 2 | 16 | * |

| Технологии коллективного взаимодействия | 4 | 8 | 10 | 5 | 8 |

| Виртуализация | 5 | 2 | 1 | 3 | 3 |

| Модернизация традиционных систем | 6 | 7 | 11 | 4 | 4 |

| Управление ИТ | 7 | 4 | 10 | * | * |

| Управление взаимодействием с потребителями | 8 | 18 | * | * | * |

| Приложения для ПРП (ERP) | 9 | 13 | 6 | 2 | 2 |

| Безопасность | 10 | 12 | 9 | 8 | 5 |

| Социальные средства массовой информации Web 2.0 | 11 | 10 | 3 | 15 | 15 |

Источник: Gartner Consulting, 2012

"Российские банки стараются наверстать отставание от западных, но все в этом процессе упирается в финансы и экспертизу, – отметил в беседе с CNews руководитель группы продаж компании TopS BI Андрей Никул. – Чтобы банки могли внедрить инновационное решение, его должны предложить интеграторы". По его словам, в России представлены ведущие мировые консалтинговые агентства, которые на уровне концепции могут достаточно подробно рассказать о том, что нужно делать, но "реализаторов" ноу-хау в нашей стране очень мало, поскольку работа с уникальной экспертизой всегда вызывает затруднения. В отсутствие экспертизы многие нишевые решения банки не внедряют, а интеграторы этими решениями не занимаются, так как не сформирован спрос. Получается замкнутый круг.

Андрей Никул убежден, что решить эту дилемму – задача вендоров: они должны обеспечить правильный сбыт решений, которые намерены поставлять. К сожалению, вендоры в силу ряда причин не всегда готовы это делать и не всегда сами обладают достаточной экспертизой. Здесь важно, чтобы у производителей появилось четкое понимание того, какую именно экспертизу целесообразно привлекать для российского рынка.

Другой позиции придерживается Евгений Закрепин, первый заместитель управляющего директора компании "Техносерв". "Не все так просто в вопросе внедрения зарубежных решений, хорошо зарекомендовавших себя на мировом финансовом рынке, в отечественных банках. Очень многое зависит от сопряжения решения с требованиями российского законодательства. Точнее, от критичности тех различий, которые имеются в нашем и зарубежном законодательстве. Можно наглядно убедиться в этом, проанализировав огромное количество неудачных проектов по внедрению зарубежных АБС", – отмечает он. Сейчас решающую роль в выборе платформы таких систем, как ДБО, CRM, ECM, для банков служит заявление интегратора о наличии экспертизы по адаптации решения под наше законодательство или независимости от него. Однако в законодательных ограничениях есть свои плюсы, уверен Евгений Закрепин. Они положительно влияют на развитие отечественных разработок.

ВТО как CRM-драйвер

Банковские ИТ-тренды напрямую связаны с бизнес-трендами. Соответственно, информационные технологии являются тем инструментарием, который позволяет банкам упростить решение стратегических и тактических бизнес-задач. Андрей Никул убежден, что сейчас деятельность отечественных банков должна быть максимально сконцентрирована на подготовке к появлению на рынке зарубежных финансовых организаций после вступления России в ВТО. Иначе неизбежна потеря позиций, что в итоге чревато потерей бизнеса. По его мнению, необходимо завоевывать доверие клиентов высоким уровнем качества услуг, который недостижим без современных ИТ.

"Россия вступает во Всемирную торговую организацию, и в ближайшие 2–3 года в нашей стране неизбежно появятся зарубежные банки, обладающие более высоким уровнем качества обслуживания по сравнению с российскими конкурентами, – отметил Андрей Никул в беседе с CNews. – Соответственно, российским финансово-кредитным организациям придется серьезно совершенствовать свои системы взаимоотношений с клиентами". По его мнению, внедряя лучшие CRM-системы, банки должны грамотно интегрировать их в имеющуюся инфраструктуру. В частности, очень важна интеграция CRM с контакт-центром и системой унифицированных коммуникаций – только так можно добиться своевременного и корректного предоставления информации.

Впрочем, вступление в ВТО – далеко не единственная причина, в силу которой финансово-кредитные структуры интересуются CRM. Банки становятся все более клиентоориентированными и выбирают инновационное ПО, без которого невозможно быстрое принятие решений при обслуживании клиентов.

Директор департамента CRM компании "АНД Проджект" Владимир Тарасенко также отмечает устойчивый рост спроса банков на CRM-решения, продолжившийся в 2011–2012гг. "На текущий момент уровень проникновения CRM в финансовой отрасли уже достаточно высок, задача построения правильных взаимоотношений с клиентом с помощью CRM по-прежнему актуальна, и многие компании оценивают клиентоориентированность как один из важных факторов успеха, – рассказал он CNews. – При этом в разрезе CRM в банках также можно выделить несколько общих тенденций, которые влияют на приоритеты клиентов и подход к проектам в целом: это "социализация", мобильность, повышение требований к процессам взаимодействия с клиентом, а также мультиканальность".

Ну ооочень большие данные

Еще один тренд – рост интереса к так называемым "большим данным" (Big data). "Классические инструменты ВI позволяют из большого массива информации о клиентах выдергивать ценные "зернышки", которые принесут наибольшую выгоду", – отметил он.

Конкурентоспособность банка зависит от оперативности получения достоверной и целостной информации и эффективности ее использования. Согласно прогнозам Gartner, в ближайшие четыре года банки перестанут справляться с Big data: технологические возможности осуществлять управление ими будут исчерпаны. Именно поэтому интерес банков, как мировых, так и российских, к управлению данными будет расти. Многие организации заняты сегодня ИТ-проектами, целью которых является централизация данных. Банкам важно обладать необходимой информацией в хранилище или аналитических системах, а также иметь возможность быстро ею воспользоваться. Соответственно, им необходимы решения для обработки больших массивов данных.

Эксперты отмечают, что банки фактически сидят на "золотых приисках" данных, которые могут предоставить им ценную информацию о потребностях клиентов. Это, в свою очередь, может позволить финансовым институтам повысить качество обслуживания клиентов и рентабельность своих отношений с ними. Стремясь превратить имеющуюся информацию в полезную, мировые банки инвестируют средства в анализ данных и средства бизнес-аналитики. В результате они рассчитывают на улучшение кросс-продаж и повышение удовлетворенности клиентов, что, в свою очередь, может помочь им получить значительную прибыль от сделанных инвестиций.

Виртуализация

Среди важнейших ИТ-задач, решаемых мировыми и российскими банками, следует выделить виртуализацию взаимодействия с клиентом и укрепление безопасности такого взаимодействия. По оценкам экспертов, к концу 2016 г. половина крупных банков будут хранить важную информацию не на собственных серверах, а в центрах обработки данных внешних провайдеров, что позволит им экономить на ИТ-затратах. "Российским банкам стоит присмотреться к моделям облачных вычислений, которые используются на Западе, – убежден Андрей Никул. – Иностранные банки охотно идут в "облака", отдают непрофильные направления на аутсорсинг".

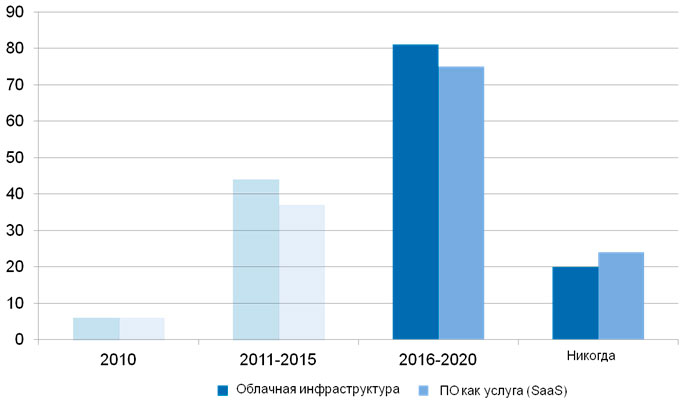

По оценкам Gartner, сегодня более 50% банковских транзакций осуществляются посредством облачной инфраструктуры, и более 50% – посредством приложений, используемых в рамках модели SaaS.

Доля банковских транзакций, осуществляемая в облачной инфраструктуре

Источник: Gartner, 2012

Уже сейчас некоторые американские банки констатируют, что, благодаря созданию частного облака, им удается сократить время вывода на рынок новых продуктов от 45 дней до менее чем одного часа. Тем временем виртуализация в иностранных банках сегодня затрагивает не только серверную часть банковской ИТ-инфраструктуры.

Руководитель департамента виртуализации Softline Павел Новиков отмечает, что сегодня фактически все банки используют серверную виртуализацию. "Виртуализация в западных банках составляет чуть ли не 90% всех предоставляемых сервисов, – рассказал он CNews. – В России эта доля меньше, но и у нас в большинстве банков период простой серверной виртуализации подходит к концу. Сейчас начинается переход ко второму этапу: на базе виртуальной инфраструктуры внедряются инструменты для автоматизации процессов управления ИТ-ресурсами, оптимизации нагрузок, резервного копирования и защиты виртуальных сред".

По наблюдениям Павла Новикова, виртуальной среде начинают доверять критичные для бизнеса сервисы, наблюдается рост виртуализируемых тяжелых баз данных (Oracle), бизнес-приложений SAP. "Зрелая виртуализованная инфраструктура – это один шаг до предоставления услуг облачных вычислений, – отмечает он. – Например, "Сбербанк" разрабатывает стратегию по развитию облачных сервисов для внутреннего потребления и для внешних контрагентов, уже построены дата-центры. Для провайдеров облачных вычислений у производителей облачных платформ – Citrix, Microsoft и VMware – существуют специализированные программы аренды лицензий". По данным Евгения Закрепина, виртуализация в крупных российских банках из топ-50 составляет на сегодня 80% и более. Остальные банки внедряют виртуализацию по мере замены аппаратных ресурсов.

Павел Новиков обратил внимание на одну из инновационных технологий, активно внедряемых в западных финансовых организациях: это виртуализация рабочих мест (VDI). Организация рабочих мест сотрудников не на обычных ПК, а с использованием тонких клиентов и решений VDI позволяет увеличивать мобильность и гибкость инфраструктуры, быстрее предоставлять новым офисам доступ к корпоративным приложениям, обеспечивать техническую поддержку пользователей в удаленных филиалах. Экономическое преимущество использования VDI в США и Европе достигается за счет снижения затрат на ИТ-специалистов. В России же расходы на труд ИТ-администраторов в разы ниже, следовательно, и экономический эффект меньше. Сдерживающим фактором распространения VDI в российских банках также является плохое качество и низкая пропускная способность каналов связи в регионах. Тем не менее, технология VDI проникает в ИТ-инфраструктуры российских банков. В наибольшей степени она сегодня востребована в call-центрах и фронт-офисах.

"Помимо облачных вычислений, большое внимание уделяется организации безопасного удаленного доступа к приложениям, – отмечает Павел Новиков. – Территориальная экспансия и рост числа мобильных устройств создают новые требования к скорости работы и безопасности доступа к приложениям. Подтверждением этой тенденции могут являться проекты в топ-10 крупнейших банков по оптимизации серверной инфраструктуры и доступа к приложениям".

Мобильность

Владимир Тарасенко отмечает, что в последние годы сформировался новый социальный профиль клиента банка. В связи с развитием информационных технологий жизнь многих людей коренным образом изменилась: они стали более активными, мобильными, им приходится работать с большими объемами информации. Резко выросли требования к интерактивности: клиенты хотят иметь максимум каналов коммуникаций в режиме онлайн.

Поэтому среди актуальных векторов развития банковских ИТ –внедрение новых платформ интернет-банкинга и мобильного банкинга. Банковским клиентам все привычнее использование интернета и мобильных устройств для осуществления банковских операций. Выбор банка клиентом зачастую осуществляется с учетом "продвинутости" банка в вопросах предоставления этих возможностей. Эксперты прогнозируют, что в России через два-три года клиенты банков сократят операции, осуществляемые посредством пластиковых карт в пользу осуществления операций через мобильные устройства. Их оптимизм не снижает даже не очень благоприятная текущая статистика. Так, по данным Фонда общественного мнения, в настоящее время услугой интернет-банкинга пользуются лишь 13% населения России.

Лет десять назад интернет-банкинг был конкурентным преимуществом лишь крупнейших банков, но сейчас практически все организации используют эту платформу в связи с огромным спросом клиентов. Мобильный банкинг – это следующая волна, которая вскоре станет в России таким же обычным делом, как и интернет-банкинг. Доля молодых и ИТ-продвинутых клиентов неуклонно растет, соответственно, количество банков, не предоставляющих эти услуги, будет сокращаться пропорционально росту нового, "мобильно зависимого" поколения банковских клиентов.

Пока же активное использование мобильного банкинга – явление для России не очень популярное. Но зато оно вплотную приближается к ее границам. Так, в январе 2013 г. четыре крупнейших банка в Эстонии (Sampo, Nordea, SEB и Swedbank), а также Центр развития технологий ELIKO и мобильный оператор EMT протестируют новую технологию, позволяющую расплачиваться в магазинах с помощью мобильных телефонов вместо банковских карточек. Новое платежное решение основано на базе технологии NFC, которая позволяет осуществлять бесконтактный платеж при помощи чипа, вмонтированного в sim-карту.

Другая "ипостась" мобильности применительно к банковским ИТ – это наличие мобильного интерфейса у бизнес-приложений, которыми пользуется менеджмент банков. "Многие руководители должны анализировать большие объемы информации и принимать управленческие решения, часто находясь при этом вне офиса, – отмечает Владимир Тарасенко. – И производители, в свою очередь, стремятся соответствовать потребностям клиентов. Например, Windows 8 изначально рассчитана как на ПК, так и на мобильные устройства. А Microsoft готовит очередной релиз Dynamics CRM, которая также будет кросс-платформенной, что существенно расширит выбор устройств, на которых можно будет запустить систему".

Ускоренное обслуживание в точках продаж

Еще один тренд в развитии банковских ИТ связан со стремлением банков сделать визит клиента в отделение более комфортным, облегчить и ускорить процесс его обслуживания в точках продаж. Понятно, что в борьбе за клиента нового поколения выиграет банк, который предложит преимущества не только с точки зрения финансовых продуктов, но и с точки зрения сервиса.

В настоящее время финансовые структуры – и в России, и за рубежом – тестируют различные форматы банковского офиса с использованием передовых технологий. В результате возрастает популярность терминальных устройств, фронт-офисных систем, "электронных кассиров". Идея, лежащая в основе этих устройств, – полная замена громоздкого и дорогостоящего стационарного кассового узла. В России "электронными кассирами" пользуются пока считанные банки, да и то в тестовом режиме или в качестве дополнительного оборудования.

Один из свежих примеров – это Bank2T.ru, который, как утверждают его создатели, является "инновационным банком, предоставляющим высокотехнологичный сервис дистанционного обслуживания". Банк продает и обеспечивает клиентам безопасный банковский сервис управления личными финансами, а элементы дистанционного обслуживания – это инструменты, позволяющие реализовывать модель сервисного банка. В их числе небольшие по размеру офисы, названные "тКиосками",которые банк планирует открыть в крупных торговых центрах.

Многие банки прорабатывают различные варианты так называемого "офиса будущего". "Проблемы создания "офиса будущего" заключаются не столько в его оснащении передовым оборудованием, а в управлении этим оборудованием. Электронных кассиров надо инкассировать, надо прогнозировать для них оборот наличных средств, требуется контролировать работоспособность этого и другого оборудования автоматического и дистанционного обслуживания. Упор в оптимизации обслуживания в точках продаж будет делаться не только на ускорение обслуживание, но и на развитие мобильных точек обслуживания", – убежден Евгений Закрепин.

Также в этой связи он отмечает рост интереса к решениям по оптимизации потоков наличности, стандартным для западных коллег. "Сегодня многие российские банки проявляют к этому классу решений большой интерес, поскольку внедрение такого решения позволяет сократить расходы банка на оптимизацию потоков на 20–40%. Это реальные деньги, которые банк может направить на развитие бизнеса" – говорит он.

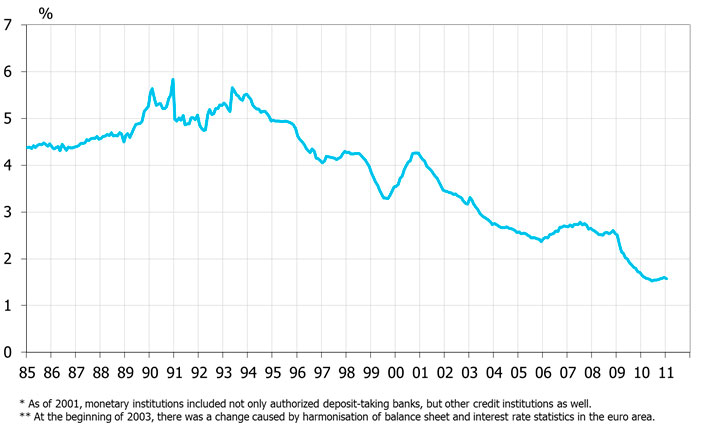

Аналитики Gartner называют ИТ не просто инструментом автоматизации, а инструментом трансформации банковского бизнеса. "За последние 20 лет уровень доходности банков снизился более чем на половину и продолжает сокращаться, – говорит Эйа Хольмстрем, директор Gartner Consulting в Финляндии, странах Прибалтики и России. – Банки должны планировать развитие, исходя из того, что в долгосрочной перспективе доходность будет на 50% меньше, чем сегодня. Также необходимо учитывать, что банкам становятся небанковские организации, расширяется география: мега-игроки захватывают свои доли рынка".

Динамика доходности в процентах по кредитным и депозитным операциям в Финляндии

Источник: Федерация финансовых услуг Финляндии, 2011

Эйа Хольмстрем рекомендует банкам, во-первых, разработать стратегию единого банка (устранить сложности в бизнесе и ИТ; переориентировать бизнес с тем, чтобы он отвечал современным требованиям экономической эффективности и удобства для пользователей; сконцентрироваться на таких аспектах, как динамичность, экономическая эффективность, информационная открытость, управление рисками). Во-вторых, надо определить, каким будет банк будущего (заложить основы функциональных возможностей с расчетомна будущее; реагировать на ожидания и потребности новых клиентов; сформулировать стратегию технологического развития; провести модернизацию системы платежей).

Юлия Аршевская